【北中部・南部の機械金属企業数】

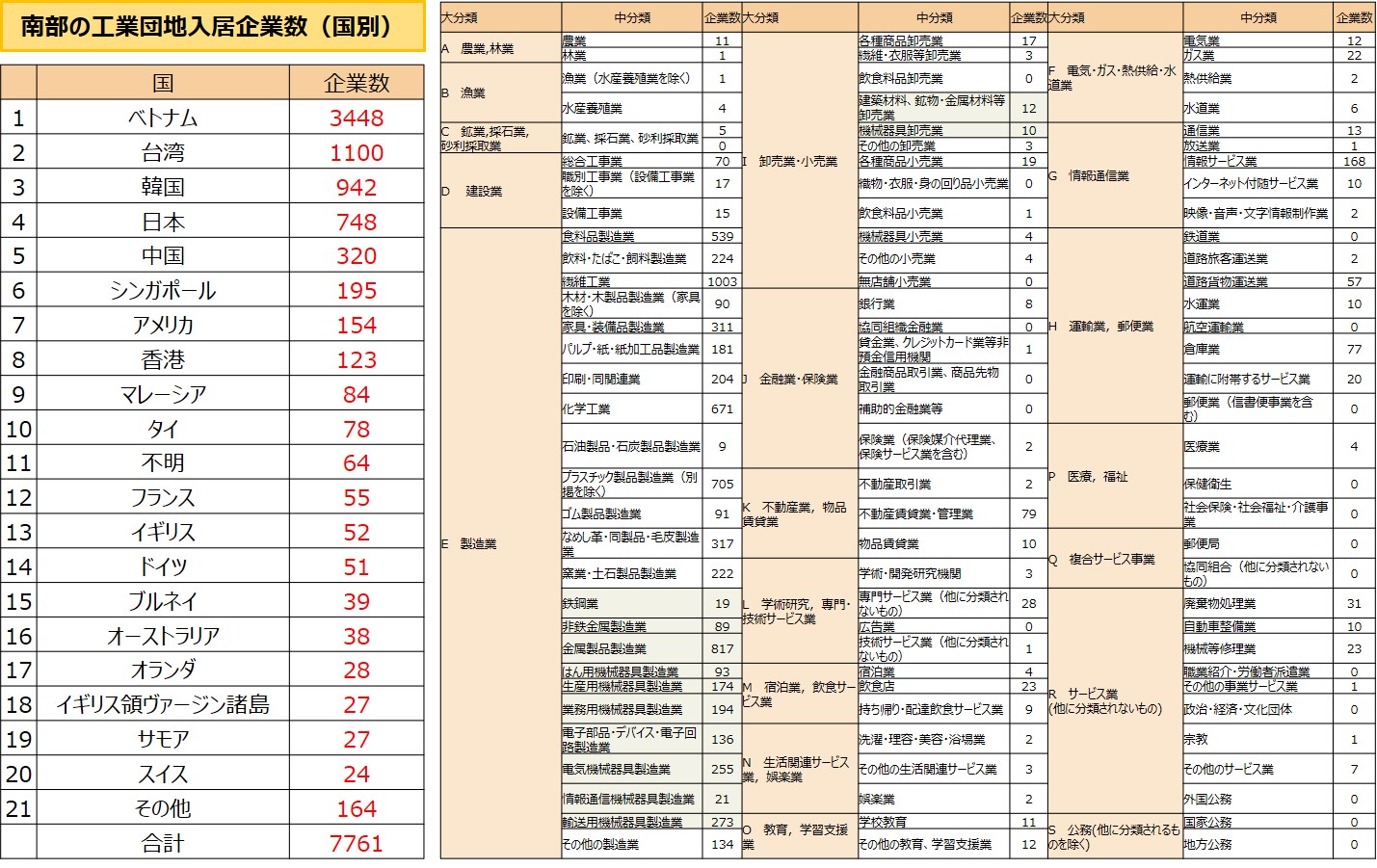

ベトナムには、現在、どの位の金属加工企業があるかを統計総局の統計情報から前回ご覧頂いたと思いますが、今回はJETROが発行している、「ベトナム北部・中部工業団地データ集(2018年3月)」、「ベトナム・ホーチミン市近郊工業団地データ集(2019年3月)」に、北部・中部・南部の主要工業団地と入居企業が記載されていますので、これで集計をしてみました。

北部は、全体で3,699社ある内、888社が機械金属関連企業となり、約24%となっていました。

また、南部に関しては、全体で7,761社の内、2,093社が機械金属関連企業で、約27%となっていました。

よく、ベトナムは北部に機械金属関連企業が集積していると言われますが、データは少し古いので変化はあると思いますが、これを見ると南部にも多くの機械金属関連企業が存在している事がわかります。

ベトナム機械金属市場で考えられる主なターゲット

【電子部品系】

サムスン電子グループは現在、ベトナムで最大のFDI投資家であり、ベトナムへの総投資額192億USD、同グループにとって、ベトナムはグループ最大の海外製造拠点で、8ヵ所の工場・販売拠点、研究施設を持っており、北部バクニン省(SEV)、タイグエン省(SEVT)、南部ホーチミン市(SDV、SEHC)の3地域に集中展開しています。

北部バクニン省のSEV(サムスンベトナム)、タイグエン省のSEVT(サムスンベトナムタイグエン)の2つの工場は、最大かつ最新の携帯電話アッセンブリおよびコンポーネント工場となっており、全世界の同社スマホ総生産量の50%を占めていると言われています。

元々、電子部品系は、日本電産グループ、INTEL、サムスン電子が進出するなど、南部の方が早く集積し始めていましたが、昨今、サムスン電子が北部中心に投資を行っており、また、2019年にはLGのスマホ工場もベトナムへ進出しております(現在は、スマホ撤退により家電工場となっています。)。

【自動車部品系】

現在、トヨタ・日産・ホンダなど日本メーカーは自社ベトナム現地工場で乗用車の組み立て生産を行っており、マツダ・起亜(キア)などの車は、Trung Hai Auto社(チュオンハイ)等の組立会社で組み立てられている様です。

新車販売台数は、VAMA(ベトナム自動車工業会)より発表されていますが、発表値には、韓国系ヒュンダイ・タインコンと、地場ビンファストが含まれていませんので、2社が独自の基準で発表している販売台数を加えて右側の表は計算されています。

ビンファストは、ベトナム最大のコングロマリットであるビングループが2017年に設立した自動車・バイクメーカーです。

同社は販売台数を、2020年2.9万台、2021年3.6万台と右肩上がりに伸ばしており、2022年中に新車販売台数で30%のシェアを獲得する事、2025年までに東南アジアトップの自動車メーカーになり、年間50万台を販売する計画を発表しています。

主要製品は、ガソリン自動車、電気自動車、電動バイクであり、イタリアの車体デザイン会社のピニンファリーナとモデル生産契約を締結、ベトナム国内22ヵ所のシボレーディーラー網と、ハノイ市にあるベトナム工場をGMより買収しました。

同社は、年内でガソリン車の生産を中止し、電気自動車に注力する事を発表し、2022年よりカリフォルニア州に6店舗のディーラーをオープンするなど、北米進出を遂げ、7月には投資額20億USDで、米南東部のノースカロライナ州に電気自動車(EV)を生産する新工場を建設し、2024年7月の稼働を目指す事を発表しました。

【増加する進出日系企業】

年々増加する日系企業がターゲットとなる可能性もあると思われます。

北部にある、「ベトナム日本商工会議所」、南部の「ホーチミン日本商工会議所」の発表する加入企業を業種別に統計してみましたが、全体で1,839社が加入しており、製造業割合に関して、北部46%、南部39.5%となっております。

割合に関して北部が優勢ですが、社数で比較すると南部が82社多いです。

しかしながら、既に多くの日系金属加工メーカーが現地で工場を運営しており、ベトナム国内案件を取るべく営業を行っている事が、現地のフリーペーパーに掲載されている広告を確認するとわかります。

後発となると、厳しい戦いになる事もありますので、まずは日系金属加工メーカーの動向を調査してみるのが良いのではと思います。

【増加するFDI(外国直接投資)企業】

ベトナムでのFDI企業推移ですが、リーマンショック後の2009年に、認可額は3分の1まで激減しましたが、2012年より回復基調になり、2019年には、約389億USDとなりました。

2021年は、新型コロナウイルス対策の厳しい入国制限が有った事の影響で新規投資額は伸び悩みましたが、北部ハイフォン市の「LGディスプレイ」(21億5,000万USD)等を中心とする大型拡張投資が有った関係で、拡張投資73億4,630万USD(59.9%増)となり、新規投資の72億5,198万USD(0.9%増)を上回っています。

2021年の対内直接投資(認可ベース、12月20日時点の速報値)は、新規・拡張合計2,723件(前年比▲25.7%)、認可額は242億6,018万USD(15.2%増)となり、認可件数は2年連続減少、2019年の半数程度に落ち込んでいます。

しかしながら、ベトナムは2022年5月より入国規制を大幅緩和し、ウィズコロナ政策に舵を切りました。

日本からの入国(2022年10月14日現在)に関して、15日以内の滞在ではビザ取得は必要なく、新型コロナの陰性証明書・ワクチン接種証明書も入国要件からは外されている為、必要無くなっています。

また、以前話題になっていた30日ルールも正式に撤廃されており、現在、多くの外国人がビジネス目的で往来を再開しています。

この流れから、2022年以降はまた増加の流れになると考えられ、機械金属関連企業の新たなターゲットとなる企業の進出も大いに考えられます。

ベトナムの機械金属市場は多くの可能性を持っていると考えられますが、その為、多くの企業が既に参入、もしくは新たな参入を模索している状況です。

「既に参入している企業の活動を参考にして、事業計画を立てる。」、「輸出入動向を調査する。」、「国内生産統計を調査する。」、「ユーザー候補企業へのインタビューを実施する。」など、様々な調査を行う事により、進出に伴うリスクを軽減できると思われます。

また、事前にMAI Internationalの営業チームを使って、ターゲット候補への営業代行を実施してみる等の方法も有効ではないかと思われます。

ぜひその際にはお気軽にお問合せ頂ければ幸いです。